研究动机&投资亮点

1)市场分歧较大,大部分机构的基金经理不爱看,也不明白快手的竞争力在哪,就跟很多基金经理理解不了泡泡马特一样。(说实话我也不喜欢刷快手,我都刷抖音)快手有它的用户,只不过这些用户不在我们身边。很多人认为抖音和视频号会替代快手,本人认为不会,首先用户分层了,其次平台是有粘性和不同的调性的,这个后续会详细讲一下。

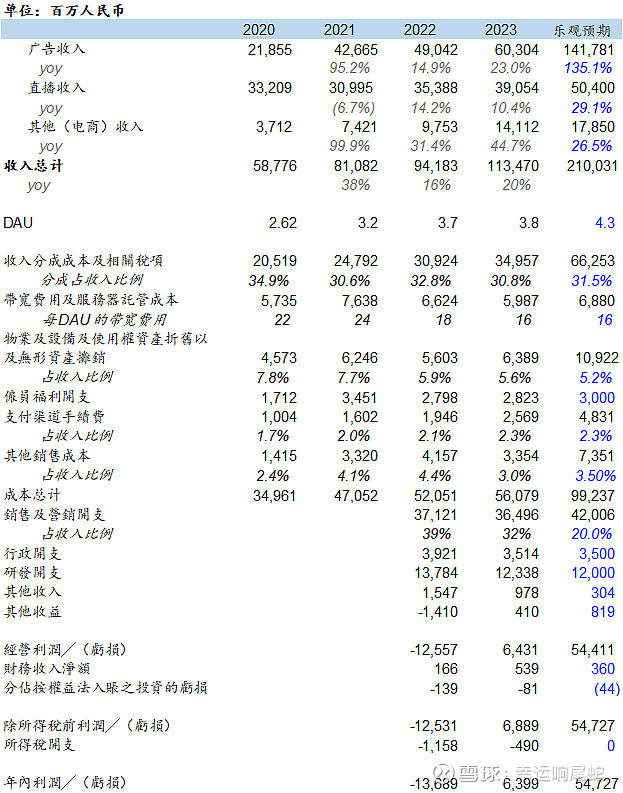

2)管理层有变化。快手上市以来一直下跌,主要是后来者抖音的发展势头太猛,快手中间一度烧钱去跟抖音抢用户发现还是阻挡不了大势,花的钱得不偿失。2021年,程一笑上任接替宿华成为CEO,高管由“双核”变成“单核”,重新确立以程一笑为主来领导公司。程一笑上任之后,开始“降本增效”。2022年,程一笑接手第一年,快手全年净亏损137亿元,经调整亏损净额57.51亿元。2023年,程一笑接手第二年,快手终于走出亏损泥潭,营收突破千亿,且实现了盈利。2021年10月-2023年10月,快手由“双核”领导逐渐变为“单核”领导。2023年10月,程一笑正式担任董事长,单核的领导更加稳固。

3)行业竞争的烈度下降。行业增速趋缓,视频号用户画像与快手有别,判断视频号的入局或不会造成流量激烈抢夺和竞争恶化;同时抖快的MAU差值基本维持+用户重合度下降,快手的焦虑式防御基本结束。如今快手已在竞争 中反复验证流量基因优势,销售费用回落至稳定区间,专注修炼内功。

4)估值低。今年市盈率只有不到11倍(1980亿市值,对应180亿港币净利润),在盈利快速增长的互联网企业里算估值很低的。估值低就带来了较厚的安全垫。

5)增速高。2024年H1公司净利润大增,同比去年增加了1234%,同时公司收入增加了13%。这说明快手的规模效应正在逐步应验。对于一个成本偏向于固定的互联网企业,在刚过盈亏平衡点时,净利润会以远超于收入的增速增长。

6)回购。2024年6月16日至2027年6月16日,三年回购不超过160亿港币的股份,其中2024年8月8日至2025年5月30日让Morgan Stanley根据合约回购不超过60亿港币。公司历史上已经回购了30.9亿港币的股票,回购就是直接注销。

催化剂:双十一电商销售数据等新闻刺激。

盈利预测:2024年180亿净利润,2025年220亿净利润,远期来看快手达到个550亿净利润还是有极大可能性的(模型拆分在后面),如果做到了550亿净利润,对应现在只有4倍,这可是4倍的互联网平台公司,即使对应明年也是不到10倍pe的平台公司,增速22%。

1、业务介绍

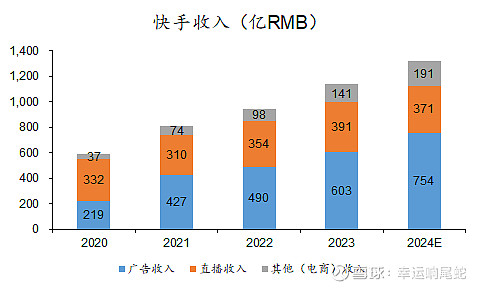

快手的收入来源主要有三块:1)广告。2)直播。3)其他业务(电商)。

1)广告,广告分为内循环广告和外循环广告。内循环广告其实是快手电商业务的商家和主播为了在直播中卖掉更多商品,在平台投放的吸引更关注账号、观看直播、加购、下单的广告。这部分收益整体占比的比重较大。外循环广告主要是指来自平台以外的广告主所投放的品牌广告、App下载广告等,目前主要以网服、游戏等效果广告为主。广告的收入占比大约为57%。

2)直播,直播就是主播直播的时候打赏的收入的分成,一般来说主播分走55%,快手平台分走45%。快手直播的收入占比大约为29%。

3)其他业务(电商),电商就是每次在快手平台上购买商品,快手会收一个佣金费。快手电商的收入占比大约为14%。

2、快手的关键跟踪指标

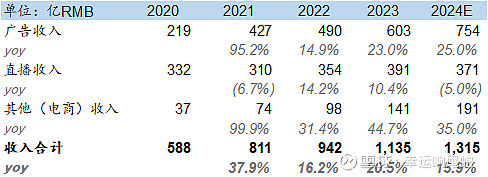

2.1 DAU、MAU和用户粘性持续上升

对于快手这样的互联网公司来说,最重要的指标莫过于DAU、MAU和用户粘性了。

虽然快手和抖音在短视频领域一直在激烈的竞争,快手用户的增速下降了,但是快手的DAU和MAU从未下降过,2024年快手的DAU即将突破4亿人。从粘性角度,可以看DAU/MAU指标,这个指标目前是56%左右,意味着快手的用户每30天里大概有17天都会打开快手,说明快手的用户粘性比较强。类比一下,在游戏领域,各游戏DAU/MAU值基本在30%~60%之间(20%是临界状态,低于这个值认为这款游戏粘度太低,基本可放弃投入大量精力运营)。

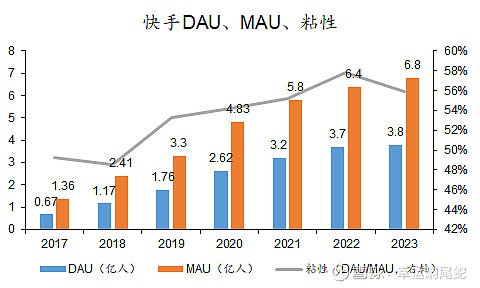

2.2 用户使用时长进入稳定状态

快手的用户使用时长是124分钟/天,这个数字目前有一点下降的苗头,但是基本上是比较稳定的。

2.3 GMV仍在高增速通道

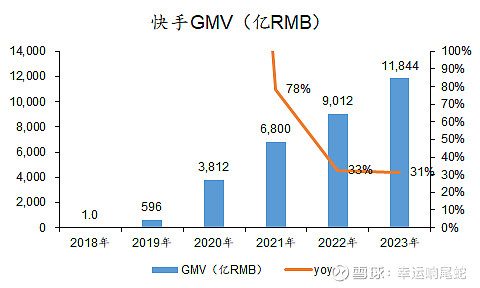

快手的GMV在2023年达到了11844亿元,同比增长31%,在股价一路下跌的这些年,其实快手GMV的增速非常高。如果按照2024年Q2快手的GMV来算年化的话,快手的年GMV是1.3万亿元。

3、快手模型拆解

3.1 广告业务

快手的广告业务=快手DAU*人均单日使用时长(分钟)*人均每分钟观看视频数量*广告加载率(%)*eCPM,2023年快手的广告业务的营收是603亿元。

其中,DAU是3.8亿人(2023年),这个假设后续只有一点微弱的增长;

人均单日使用时长是124.5分钟(2023年),假设后续也是这个水平;

人均每分钟观看视频数量是10个(假设),这是笔者假设的,因为快手大部分的视频就是11秒,很多视频不感兴趣就秒刷了,一分钟看10个应该也不夸张。

广告加载率是9%(网络数据),低于抖音的13%,高于视频号的3%(视频号确实很少见到广告)。

eCPM是3.87元(用2023年),意味着每1000人的有效展示只花了4元,这个价格是远低于一般的互联网展示的价格的。从业内人士处了解到,一般来说推流的费用,抖音最贵,其次是拼多多,其次是淘宝/天猫,最后才是视频号和快手。这个其实在抖音和快手的“Dou+”和“帮上热门”界面就能看到报价,抖音是68元3400次展示(对应cpm是20元),快手是10元833~4585次展示(对应CPM是2~12元)。

假设:广告加载率提高到13%,eCPM提高到6元,其他参数不变,那么快手的广告业务将达到1418亿元。

3.2 直播业务

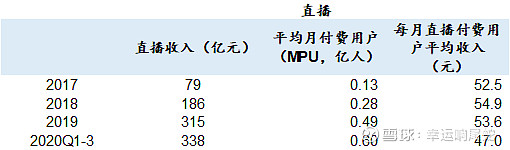

直播业务有两种计算方式:1)假设会给直播打赏的用户比较固定,根据快手的招股书,2019年到2020年的月付费用户大概是6000万人左右,每个人每月直播付费50块钱左右。预计后续付费用户还是6000万人,每人每月打赏50元左右。

2)假设大部分用户都是直播打赏的潜在用户,那么用直播收入/MAU/12能算出来每MAU每月平均付费价格为4.5~4.8元左右。

从上述两种方法都可以看出来,平均付费用户、直播付费用户均收入、MAU和每人每月平均付费都处在比较稳定的阶段,预计直播业务未来增幅不大。假设7亿MAU,每人每月付5元,就是420亿元的收入。

3.3 电商业务

按照2023年的数据,快手的其他业务(电商)收入为141亿元,如果要分解的话,就是11844亿元的GMV乘以1.19%的佣金货币化率。

根据2024年Q2的单季度数据算年化,快手的年化GMV是1.3万亿元。

假如还是1.19%的佣金货币化率,按照长期1.5万亿的GMV来计算,那么快手的电商业务收入应为180亿元。

3.4 总结

将广告业务、直播业务、电商业务加起来,快手的中期收入为1418+420+180=2018亿元。考虑到成本里跟收入有比例关系的主要是带宽费用、渠道手续费,其他费用相对刚性,有很强的规模效应,因此搭模型测算出快手的净利润在550亿RMB左右。(模型搭的很粗糙,并且折旧和财务费用不是三表联动勾稽计算,就是粗算得到的。见谅)

4、快手的预期差

4.1、市场分层、行业竞争力烈度下降

我发现很多人有一种观念是快手的市场份额全部会被抖音吃掉。这些人他们都是抖音的用户,可能也下载过快手刷过几下,两个APP一比,快手上的视频显得比较土,不是他们感兴趣的,所以他们觉得抖音终将战胜快手。

1)由于短视频算法需要被用户喜好调教,因此各个app的用户粘性其实都比较强。虽然抖音势头很猛,后来者居上,但是快手的DAU和MAU一直也是增长的,并且快手和抖音的高频客户重叠的部分只有20%。其实这一点也很好理解,如果你以前就是快手的用户,你已经刷快手刷了很久了,这个算法已经被你的喜好调教的非常懂你了,导致你一打开app就能刷个两个小时,那么何必再下载一个非常相似的app呢?毕竟大部分有名的博主,基本上是所有平台都同步发视频的。甚至说不是换平台,我新注册一个账号都不太适应,因为又要刷几天app才能知道我喜欢看什么样的视频,并且还需要把以前关注的博主重新关注一遍。

2)用户确实存在分层的问题。抖音的内容高大上、更优质,为什么快手的用户不会转向抖音?这个问题,让我想起了另外一个问题。为什么我每次去一些县里出差或者去乡村玩的时候,当地的司机和村民都听一些非常土的歌,都是流行音乐他们为什么不听李健、林俊杰、王力宏?歌基本上免费的渠道很多,这就是纯粹品味的问题。世界上的人的品味就是不同的,这还存在一个信息茧房导致预期差的问题。

3)市场过度夸大了视频号对抖音和快手的影响。

首先,视频号的定位和抖快不一样。视频号由于有私域的影响,所以上面的视频内容会和抖快有明显的区别。视频号上面有小姐姐跳舞么,有帅哥腹肌照么,有各路明星的八卦和新闻么?没有,因为这些东西你点赞了,你的同事领导客户供应商都能看见。视频号上的人都端着,一不小心点了个小红心可能同事领导客户供应商就看到你的“品味”了,或者看到了你对某一件事情的“观点”,而观点就会引起一些别人不必要的偏见和看法。尤其是视频号的推荐机制是根据微信好友的点赞和转发来决定的,而不是流量池的逻辑,因此视频号上的内容就更得端着了。目前视频号的内容播放量排序是:1新闻、2教育、3娱乐、4阅读、5健康、6旅游,主打一个正能量。抖音的内容排序:1娱乐、2教育、3搞笑、4美食、5旅游、6影视,主打一个开心和休闲。从休闲的属性上来说,还得是抖快,也因为休闲属性不足,目前视频号的人均使用时长大概是50分钟,我觉得要想让视频号的使用时长超过抖快是比较难的。

其次,视频号的用户和抖快不一样。视频号的用户画像年龄偏大,主要在35~65岁之间,50岁以上的人群在视频号里是主力,并且男性占60%。而抖音和快手的用户主要在18~45岁之间,男性占接近50%。这部分人群的消费习惯、消费能力和消费意愿我就不多说了。

再次,视频号的公司内部等级不一样导致面对的资源不一样。我经常刷到一些很卡的视频号的视频,就是播放到一半就播不动了,一点都不流畅。这种问题应该很基础,并且我似乎在抖音和快手上从未遇到过。也许究其根源是视频号在腾讯内部只是一个三级部门,腾讯-微信-视频号,和抖快在他们集团内部的定位是不一样的,因此拿到资源的速度和复杂程度也是不一样的。

4.2、管理层变化带来战略改变

快手上市以来一直下跌,主要是后来者抖音的发展势头太猛,快手中间一度烧钱去跟抖音抢用户发现还是阻挡不了大势,花的钱得不偿失。所以换了高管后,快手的战略也随之发生变化。准确的说,就是接受了自己烧钱也抢不了多少抖音用户的事实,而将目标转向盈利,回归到了企业的本质,就是给股东汇报。

4.3、回购

2024年6月16日至2027年6月16日,三年回购不超过160亿港币的股份,其中2024年8月8日至2025年5月30日让Morgan Stanley根据合约回购不超过60亿港币。公司历史上已经回购了30.9亿港币的股票,回购就是直接注销。这个诚意还是比较大的,虽然看起来似乎只是在股价跌到低位的时候一天回购几千万,但是至少真的在回购啊。