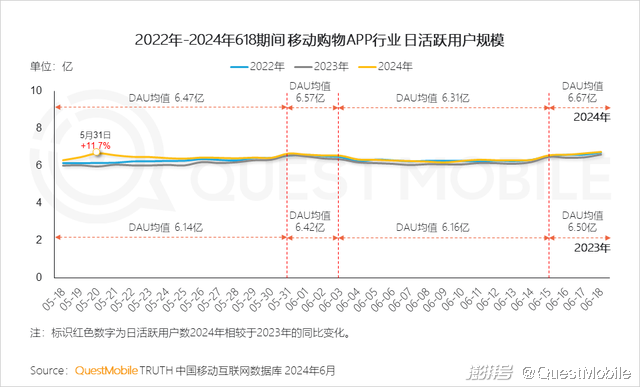

QuestMobile数据显示,随着618消费习惯养成,自5月中下旬开始,线上零售、快递数量均呈现增长态势,综合电商行业的活跃渗透率也达到85.6%,超过了去年6月份水平,行业日活均值也达到6.67亿,高于去年同期的6.5亿。

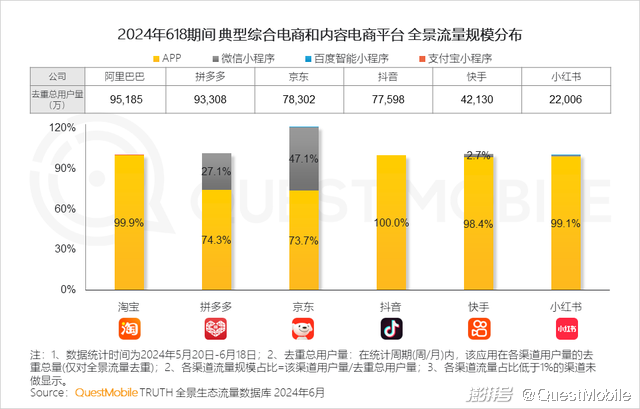

整个大促期间,电商平台持续聚合各渠道流量,形成多元用户触达入口。具体来看,今年“618”,各家不再玩虚头巴脑的优惠了,核心都变成了“促下单”。围绕这个目标,形成了全新的“三大打法”:预售取消+价格透明,降低下单门槛;补贴优惠+售后升级,刺激下单信心;内容营销+激活热度,强化下单决心!

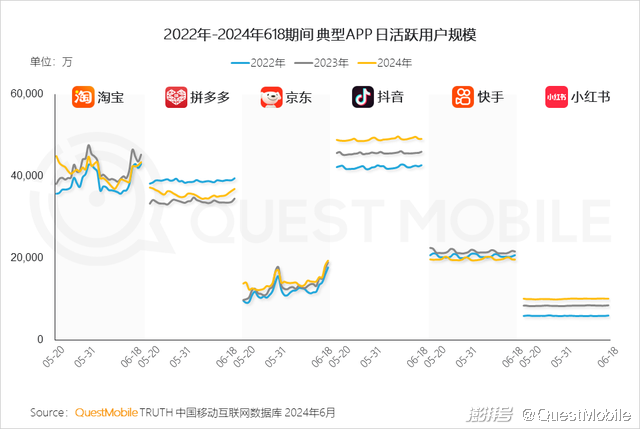

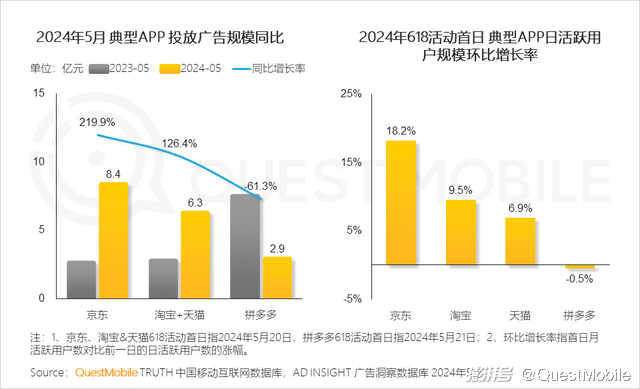

这三大“打法”配合上大促聚流效应,整体带来全新的变化。数据显示,618期间,移动购物行业被部分分流,但在大促节点流量、拉新规模上,依旧非常可观,例如,在大盘新增流量下降的情况下,京东在5月下旬新增用户依旧达到1346.7万,同比增长了1.4%;淘宝在5.20大促首日活跃用户规模达到4.5亿,同比增长了17.9%。

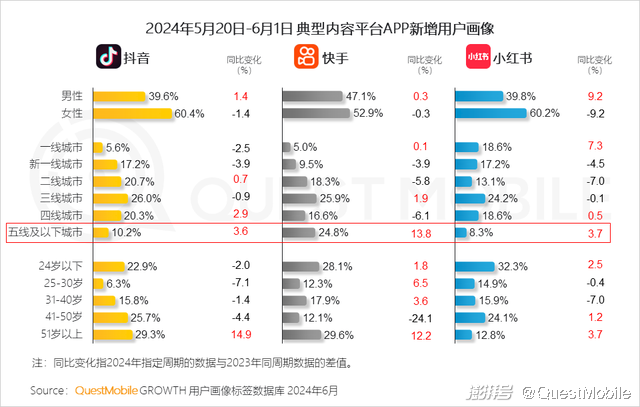

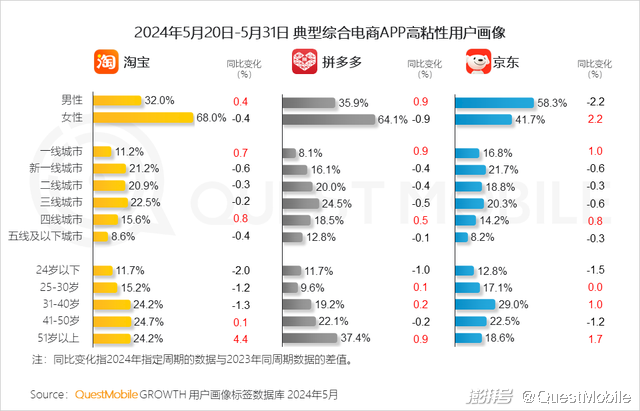

同时,“三大打法”针对不同用户人群的效果,也呈现出不同差异,进而带来了不同平台的差异化竞争态势。例如,内容营销+激活热度,对于女性用户来说,效果更为明显,5月下旬,京东新增用户中女性占比超过65%;“低价”对更年轻用户群体的吸引力更大,5月下旬,拼多多新增用户中24岁以下用户的比例达到30%,较去年同期增加约12个百分点。

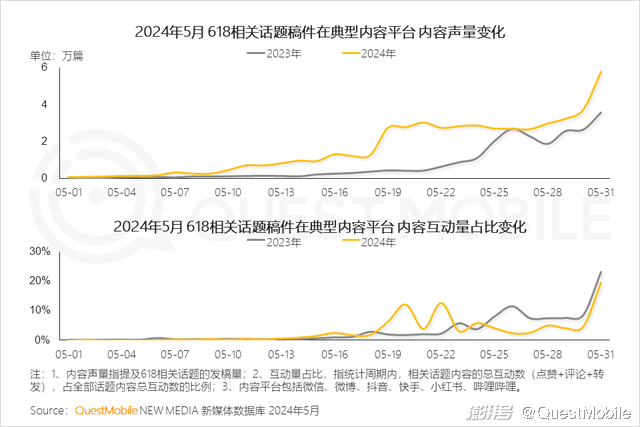

而内容营销,则持续引领整个大促方向,5月份开始,618相关话题稿件内容持续飙升,到5月底,各内容平台话题内容声量超过4万篇,话题互动量占比超过20%。

此外,内容电商平台如抖音、快手、小红书在大促期间的用户活跃度呈现平台增长态势。直播间带货形式多样,除超头主播、明星直播间,还有品牌自播、买手直播、数字人直播等形式、带货类目更加丰富;同时,短剧成为新的流量载体,短剧中“品牌+商品+链接”的模式,带来全新的转化……

具体怎么玩?不妨看报告吧……

一、2024年618大促依然带动消费

1、618消费习惯固化,多渠道需求突破

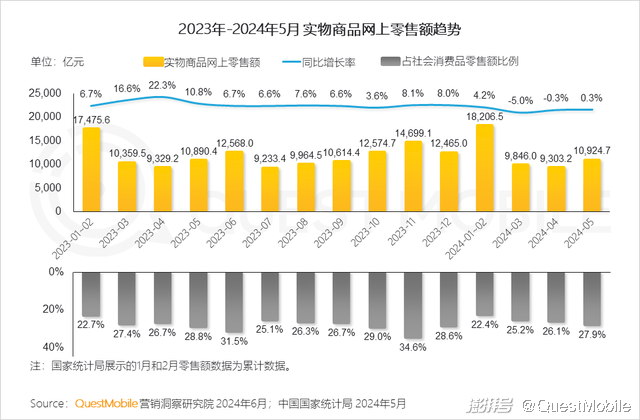

1.1 消费趋势变化平稳,618拉动线上零售增长

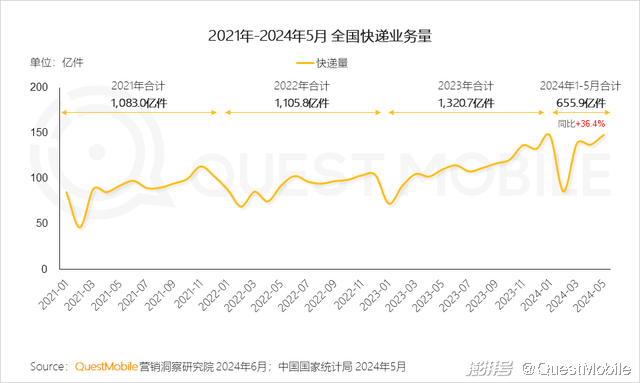

1.2 从快递业务增量看,线上消费频次在增加,由于快递业务的便捷,线上消费更为零散和随机

今年快递业务量突破500亿件相比23年提前32天达到,增长尤为显著。

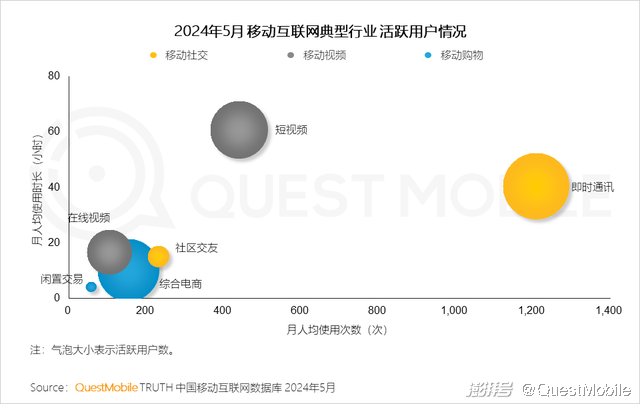

1.3 货架电商仍是重要流量入口,用户注意力其他较为集中的领域也在通过内容电商和小程序拓展电商边界

根据QuestMobile数据显示,综合电商行业在2024年5月活跃渗透率为85.6%,在2023年6月和11月分别为84.3%、86.3%。

1.4 大促期间,电商平台全渠道流量聚合,多入口触达用户,优化流量的获取、转化和留存

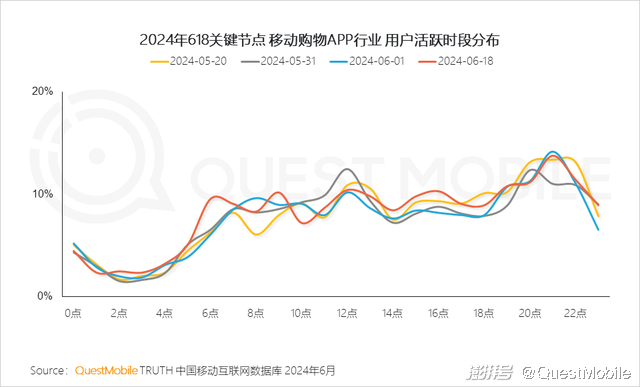

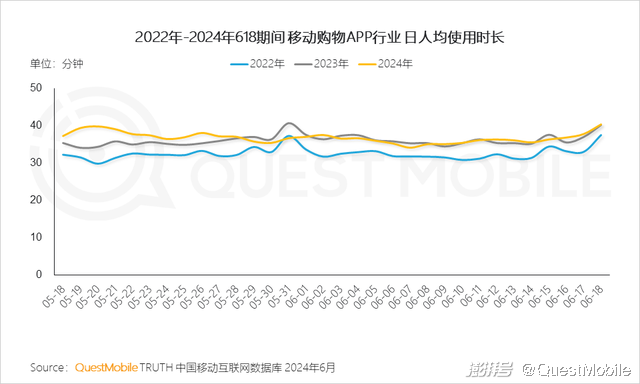

1.5 618已经实现了“用户醒着就在浏览或下单”,晚“8点”仍是小高峰

1.6 “618”造势优于去年,由于“取消预售”等变化在开门红的讨论热度也高于去年

2、货架电商基本盘稳固,内容电商持续增长

2.1 今年618周期拉长,最长持续一个月

2.2 移动购物行业流量平稳,增量见顶

2.3 618大促仍能激发用户使用

2.4 综合电商平台用户活跃变化与大促节点一致,内容电商平台流量变化相对平稳

二、低价与用户体验成主旋律,品牌定制营销与平台绑定加深

1、用户端体验为先,平台优惠力度加大,商家端提升营销精准与运营效率

1.1 各平台侧重用户端的消费体验,从补贴优惠加大到售后解决方案的升级,刺激用户下单

1.2 从商家侧看,营销资源更为整合,营销资源升级、仓储解决方案升级,跨平台间相互合作,提升全网获客能力

2、平台营销方式各有侧重,降本提效基础上营销发力更加聚焦

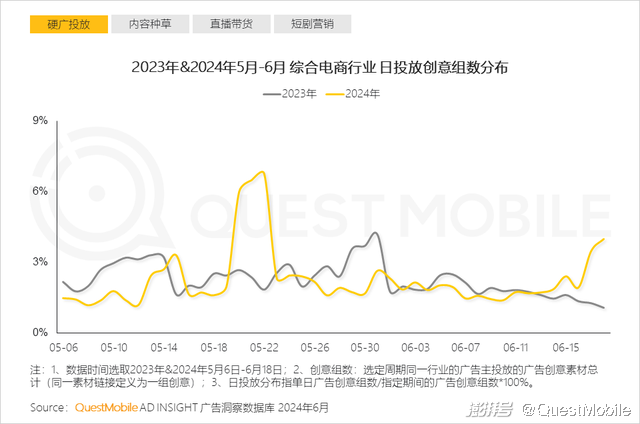

2.1 电商平台营销节奏提前,整体硬广投放节奏前置,5.20成投放高点

2.2 大促期间,跨平台间通过广告跳转引流至综合电商平台尤为明显

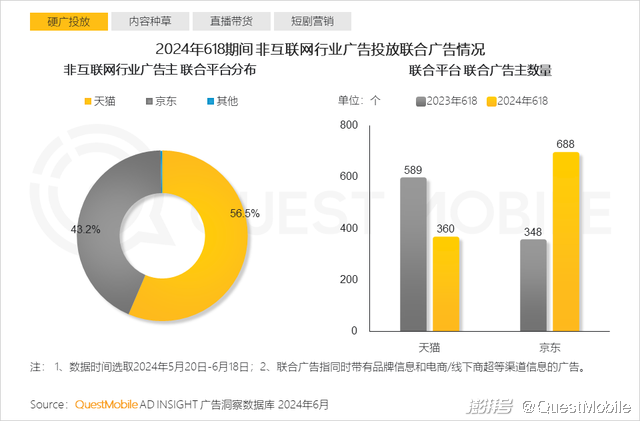

2.3 品牌继续通过联合渠道广告投放导流购买,平台通过品牌联合广告强化曝光

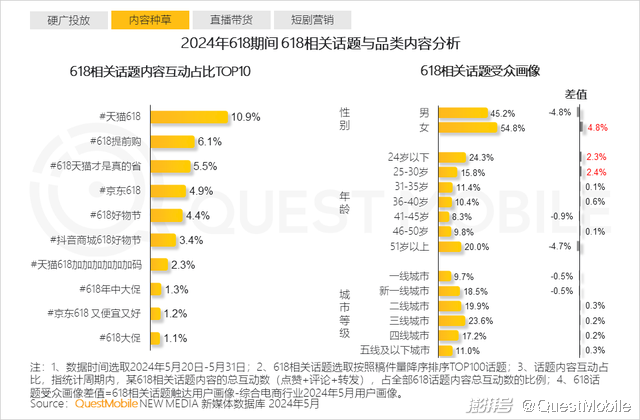

2.4 2024年618营销关键词为:提前购、真的省、好物

从用户特征看,参与618话题讨论用户主要为普通网民,其中年轻女性用户略为突出。

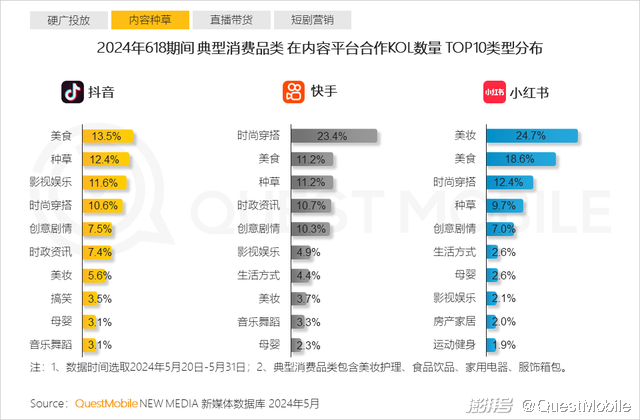

2.5 品牌合作商单提前进行种草,美食/美妆/穿搭等热门类型KOL受青睐

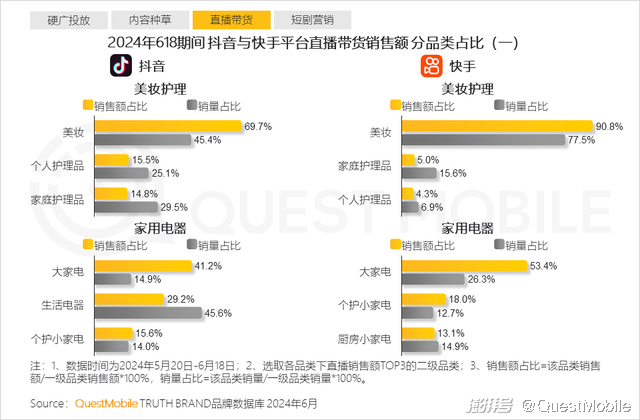

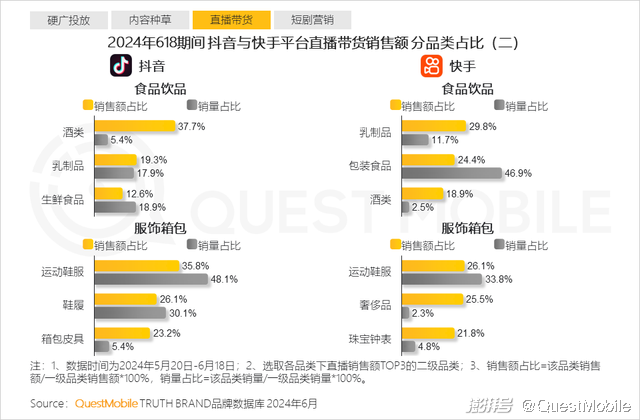

2.6 直播间带货形式多样,除超头主播、明星直播间,还有品牌自播、买手直播、数字人直播等形式、带货类目更加丰富

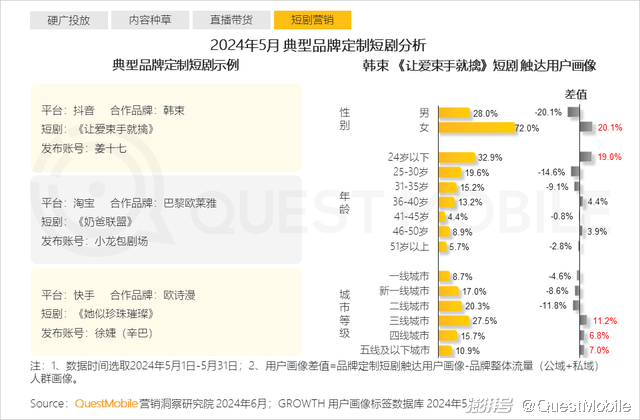

2.7 品牌在大促期间应用短剧营销,将商品融入剧情和嵌入购买链接,绑定短剧与商品,增加曝光渠道

根据QuestMobile数据显示,韩束定制短剧《让爱束手就擒》在2024年5月为品牌带来更年轻的女性用户增量。

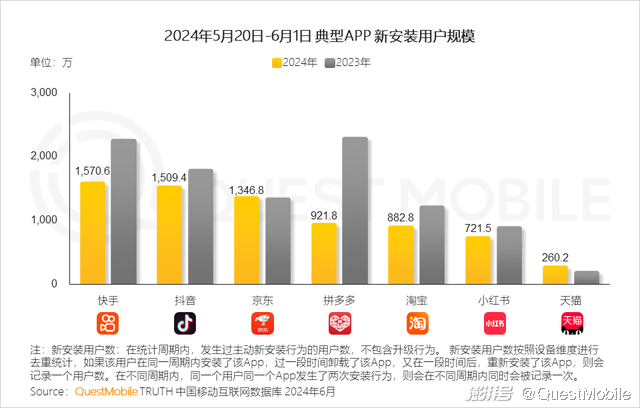

3、大促仍具有明显的聚流作用3.1 通过大促拉新的有效性在减弱,但拉新仍具一定规模

京东以更高的营销投入保持了较高的拉新规模。

QuestMobile数据显示,2024年5月京东投放广告费用约为去年同期的3倍,除了带来较高规模的新用户外,对老用户的激活效果也较为明显,活动首日活跃用户规模环比前一日增长近20%。

3.2 女性更易受营销的影响,是大促活动的主要拉新对象,营销减弱的平台对女性群体的吸引力明显下滑

同时, “低价”标签对更年轻用户群体的吸引力在增加,QuestMobile数据显示,2024年618大促观察期内,拼多多新增用户中24岁以下用户的比例较去年同期增加约12个百分点,达到30%。

“更下沉”是2024年618营销拉新效果的另一典型特征,快手平台在吸引更多下沉市场用户方面优势显著, QuestMobile数据显示,2024年618大促观察期内,快手新增用户中五线及以下城市用户占比接近25%。

3.3 整体看,用户618大促消费习惯已养成,拉长的大促周期对用户保持持续的影响力

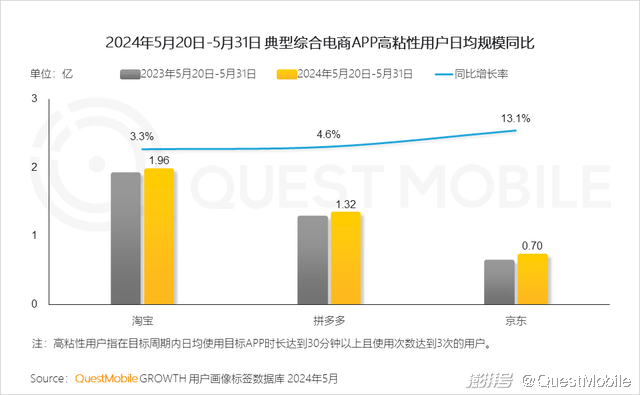

典型电商核心用户群体在性别和年龄分布上的变化与新增用户的变化趋势一致,但变化幅度相对较小。

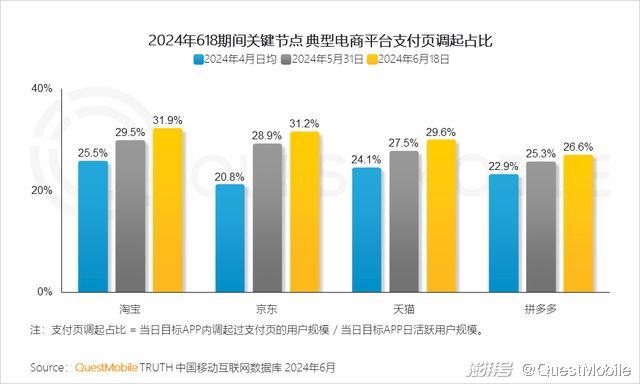

3.4 各平台营销玩法的同质化与透明化,缩短了用户的决策路径,下单更加直接

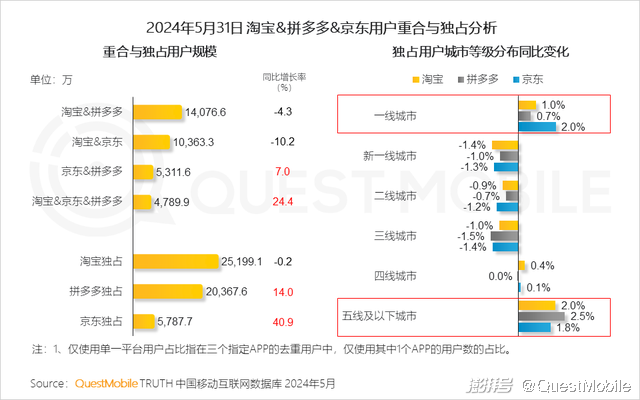

用户在关键节点多平台比价行为减弱,QuestMobile数据显示,2024年5月31日淘宝、拼多多、京东用户中,仅使用单一平台的用户占比较去年同日上升5个百分点,占比超过70%。

3.5 618大促在带动消费方面依然具有明显的提振效果

三、品牌保持在大促的营销投入,增强曝光

1、2024年618期间,品牌营销保持明确的渠道指向

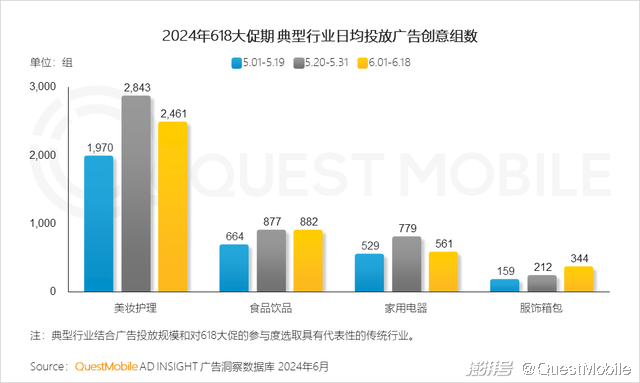

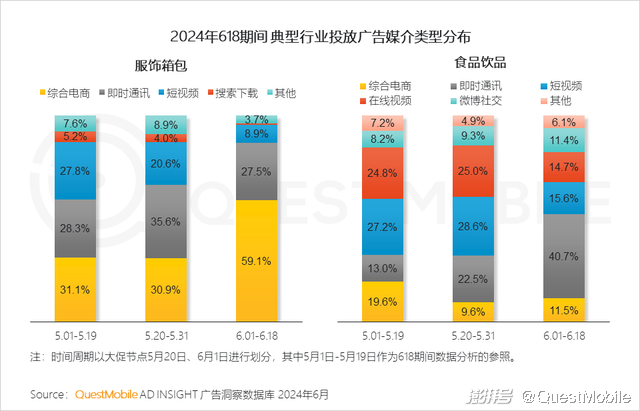

1.1 从营销节奏看,品牌在第一波销售期通过丰富多样的广告吸引消费者

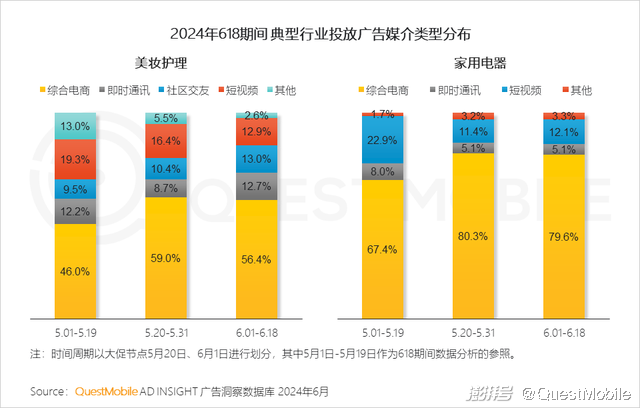

1.2 在媒介布局上,两波销售期基本一致,营销具有明确的渠道指向

1.3 从品类投放看,白酒、面部护肤等营销活跃,竞争亦更加激烈

2、互联网广告投放依然是大促营销常规操作,围绕大促关键节点释放曝光

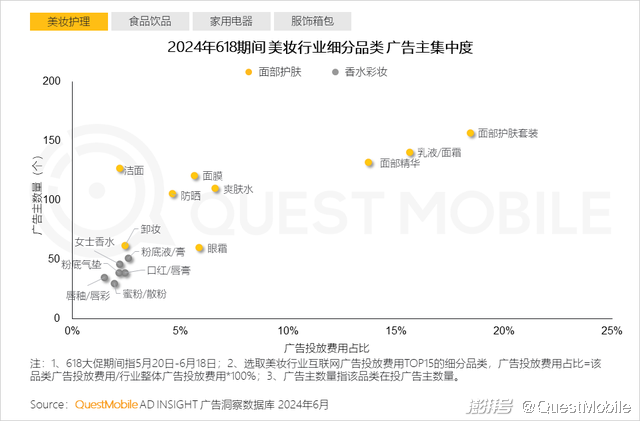

2.1 美妆细分品类中,面部护肤是大促期间的营销核心品类,集中度高,品牌营销激烈

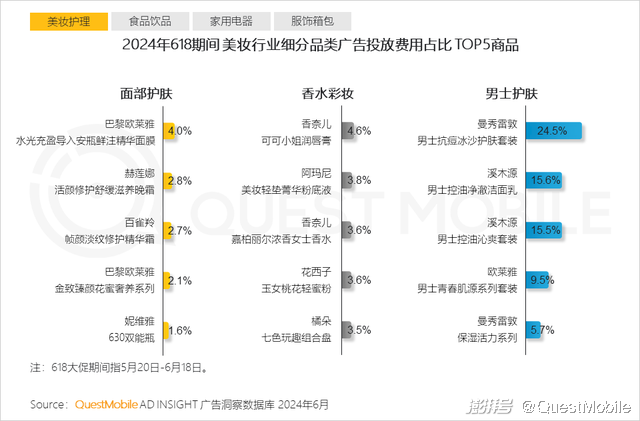

2.2 单品投放中,爆品投放较为分散,国产品牌也进入TOP单品行列

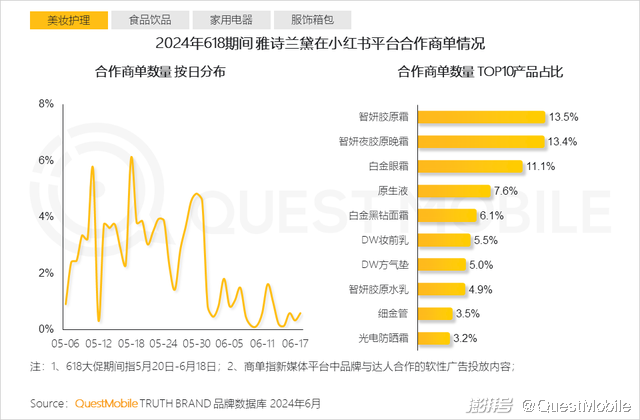

2.3 618大促叠加520,美妆产品在软广商单投放上,送礼推荐、囤货测评内容同步推进

如,雅诗兰黛在小红书平台合作商单,主推智妍胶原霜等系列产品,同时内容侧重送礼推荐与多款产品测评等方向。

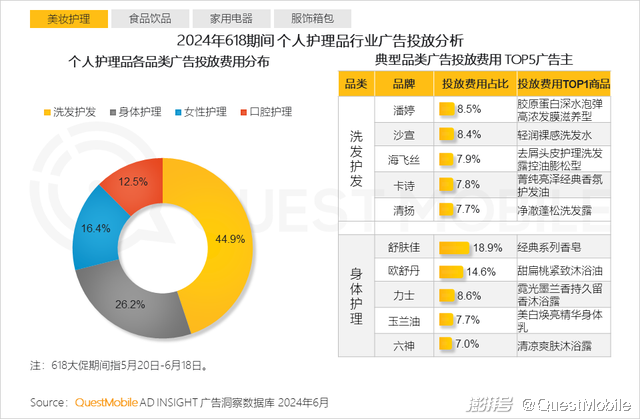

2.4 个护品类中,洗发护发为主投品类,身体护理单品投放集中度较高

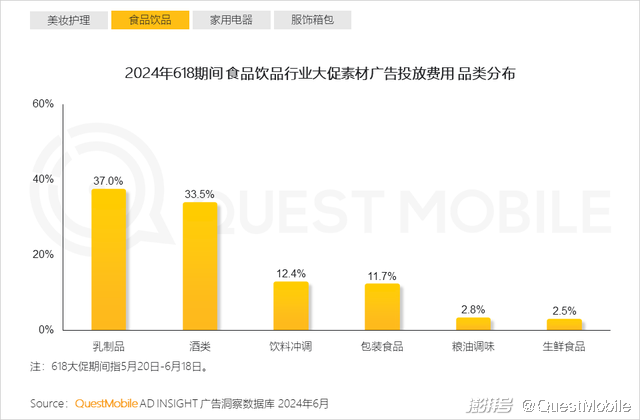

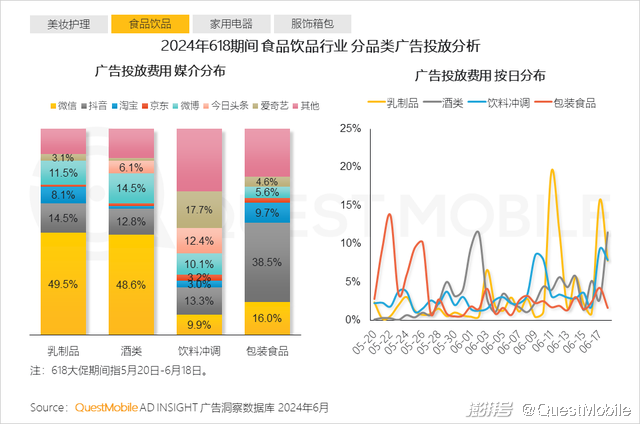

2.5 食品饮品行业中,饮品投放占比高,主要配合夏季销售旺季

2.6 同时,通过社交与短视频媒介配合代言人传播增强曝光,在电商大促节奏集中投放;其中包装食品类投放更加前置

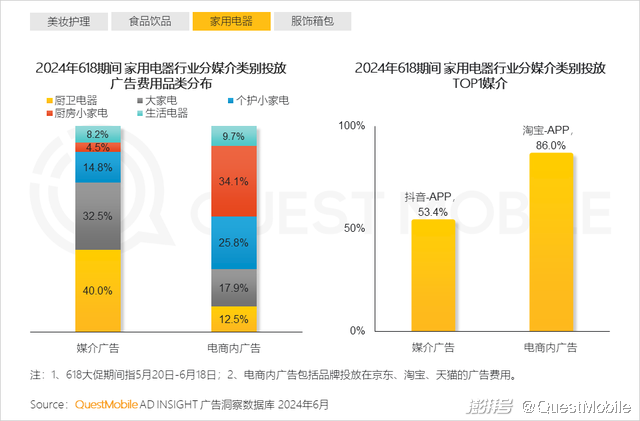

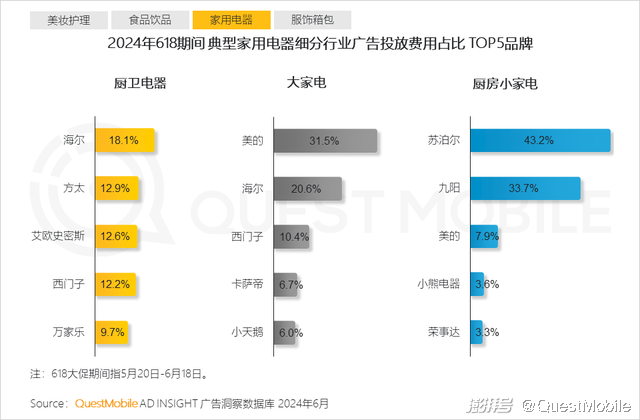

2.7 家用电器行业品类营销匹配消费者决策特征

在渠道内集中投放单价较低的小型家电广告,促进快速转化;大家电则兼顾品牌建设,占据媒介广告的主要资源。

2.8 传统品牌以高营销投放主导大促期曝光

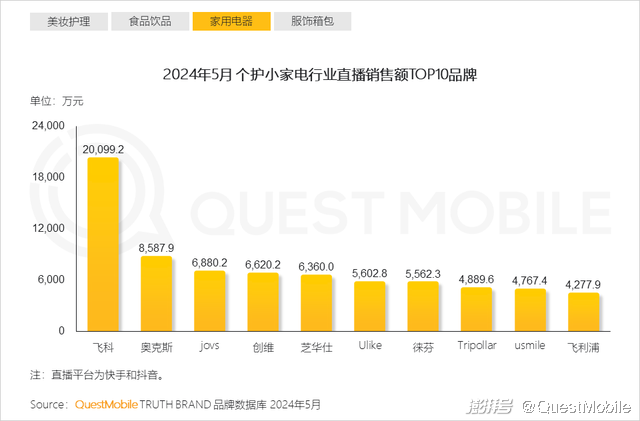

2.9 新晋品牌借直播渠道增加销售转化

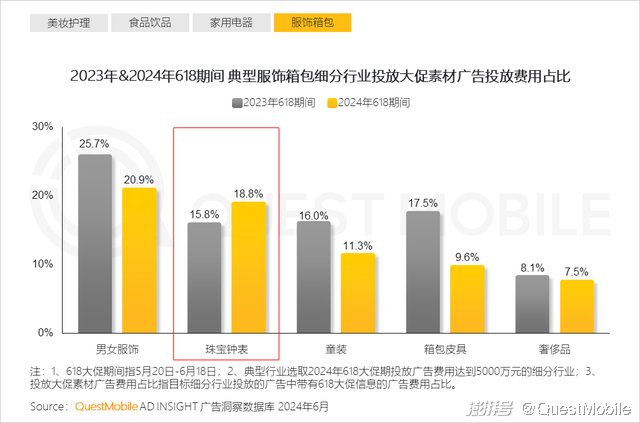

2.10 消费趋于保守的大背景下,高单价品类借助大促进行营销的意愿提升,配合软硬广以实现种草与转化

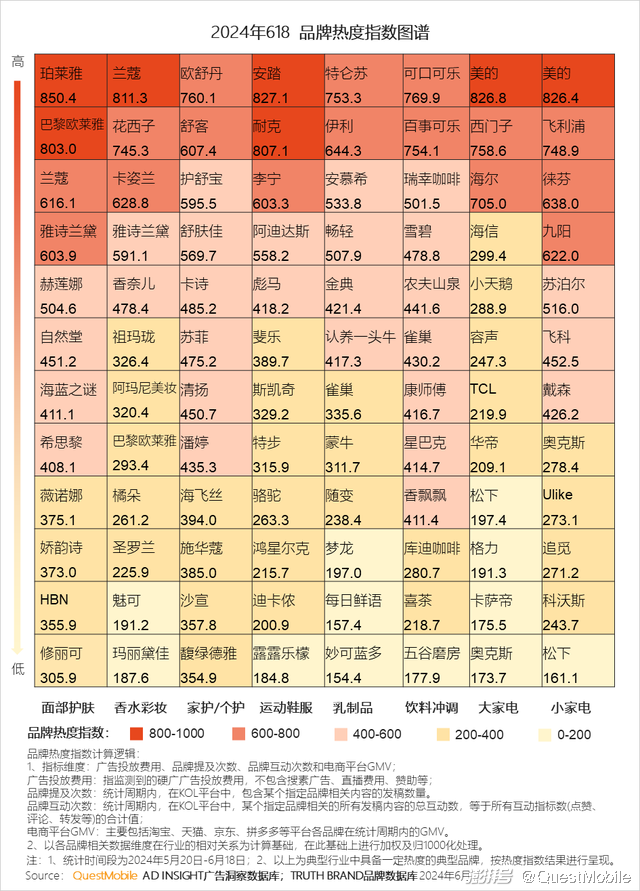

3、品牌热度指数图谱

2024年618 品牌热度指数图谱